Deri në vitin 2022, të dhënat e disponuara sugjeronin se pasuritë e paluajtshme mund të ishin alternativa e investimit më e leverdishme, për nga kthimi që ato ofronin. Por, frenimi i rritjes së çmimeve duket se i ka ndryshuar gjërat.

Banka e Shqipërisë vlerëson se vitin e kaluar, çmimet e banesave u rritën me 3.2%.

Këtyre mund t’iu shtohet edhe fitimi vjetor nga dhënia e një prone me qira, që sipas agjentëve vlerësohet afërsisht në nivelin e 5% në vit.

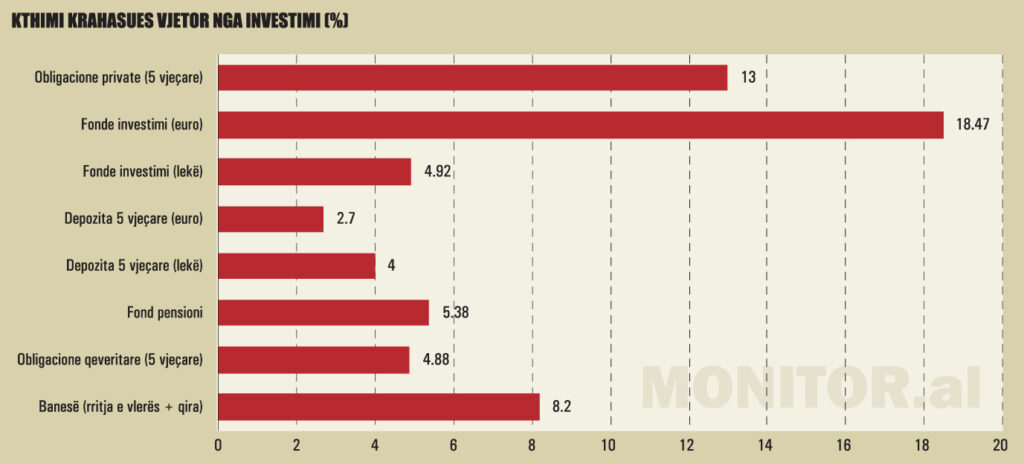

Nëse mbledhim përfitimin nga rritja e vlerës së tregut të pronës dhe të ardhurave nga qiraja, investimi në pasuri të paluajtshme do të rezultonte me një kthim vjetor bruto nga investimi në pak më shumë se 8%.

Këtu duhet llogaritur gjithashtu se pronat, kryesisht banesat, kanë edhe kosto mirëmbajtje dhe amortizim të pajisjeve dhe mobilimit, që kërkon shpenzime periodike për rinovimin dhe mirëmbjajtjen.

Mes instrumenteve financiare, kthime më të larta, sipas të dhënave më të fundit, mund të sigurohen nëpërmjet fondeve të investimit në aksione ose investimit në obligacionet me ofertë private të shoqërive tregtare, kryesisht institucione financiare.

Fondi i investimit WVP Global në mesin e këtij viti ofronte një kthim nga investimi prej rreth 18.5%. Ky është aktualisht kthimi më i lartë i ofruar nga një instrument financiar prej institucioneve të licencuara në Shqipëri.

Por, duhet konsideruar se këto instrumente kanë një shkallë relativisht të lartë rreziku. Tregu i aksioneve, ku investohen kuotat e fondeve të investimit me kthimet më të larta, për nga natyra ka luhatshmëri, megjithëse në afat të gjatë portofolat e aksioneve të krijuara nga fondet e investimit kanë treguar kthime të qëndrueshme dhe të kënaqshme.

Nga ana tjetër, obligacionet e shoqërive tregtare gjithashtu kanë një rrezik potencialisht të lartë qoftë për shkak të klasifikimit si borxh i nënrenditur, ose sepse ata emetues që ofrojnë kthimet më të larta janë të angazhuar kryesisht në mikrofinancën konsumatore, ku rreziku i kredisë për emetuesin është më i lartë.

Konkretisht, kthimin më të lartë mes instrumenteve të emetuara këtë vit e ofron obligacioni me ofertë private i institucionit financiar Kredo Finance, në masën 13%. Për të njëjtin maturitet (5-vjeçar), obligacionet e qeverisë shqiptare ofrojnë një kthim 4.9%, depozitat në Lek maksimalisht 4% dhe ato në Euro, 2.7%.

Depozitat ofrojnë kthime më të ulëta, por duhet pasur gjithmonë parasysh se ato kanë edhe shkallën më të ulët të rrezikut.

Depozitat bankare janë të garantuara me ligj deri në shumën e 2.5 milionë lekëve, çka e garanton depozituesin se do t’i marrë mbrapsht paratë, edhe në rast se banka falimenton.

Nga ana tjetër, forcimi i mëtejshëm i parametrave të mbikëqyrjes bankare dhe ngritja e fondit të shpëtimit (Fondi i Ndërhyrjes së Jashtëzakonshme) e bën sektorin më të mbrojtur dhe ul gjasat që një bankë të falimentojë.

Ndër fondet e pensioneve, kthimi më i lartë është në nivelin 5.38%, por më shumë se investim i mirëfilltë, fondi i pensionit konsiderohet si një kursim për moshën e pleqërisë.

Burimi: BSH, kompani administruese, agjentët e pronave

Shënim: Investimet e paraqitura kanë profil dhe shkallë rreziku të ndryshme nga njëri-tjetri. Grafiku krahason vetëm kthimet, për qëllime informuese

Nëse bazohemi në të dhënat e disponueshme, duket se investimi në pasuri të paluajtshme ka zbritur nga froni si investimi më fitimprurës.

Kjo është normale dhe e pritshme, sepse rritja e shpejtë e çmimeve të pronave nuk mund të vazhdojë pafundësisht.

Më të fituarit janë ata që kanë blerë një pronë në fillimet e kurbës së rritjes së çmimeve, ndërsa kur pjerrësia në rritje e kësaj kurbe duket se po i afrohet kulmit, pritshmëritë për një përfitim afatshkurtër dhe afatmesëm janë më të ulëta.

Megjithatë, në një horizont investimi afatgjatë, pronat mund të jenë përsëri një alternativë interesante, sepse ciklet e tregut të pasurive të paluajtshme janë të vështira për t’u parashikuar.

Po t’i referohemi indeksit të çmimeve të banesave të Bankës së Shqipërisë, në dekadën 2013-2023, çmimet e pasurive të paluajtshme në Shqipëri janë rritur me rreth 110%.

Sot Shqipëria po përballet me një tendencë demografike negative. Sipas INSTAT, mes dy Censeve 2011-2023, popullsia është tkurrur me 17%.

Kjo tendencë ende nuk ka sjellë efekte të mëdha në tregjet më të mëdha të pasurive të paluajtshme.

Kërkesa në qendrat e mëdha urbane vazhdon të mbështetet nga zhvendosjet e brendshme të popullsisë, por edhe nga bumi turistik, që ka rritur kërkesën për qira afatshkurtra në Tiranë dhe bregdet.

Nga ana tjetër, investimet financiare këtë vit ofrojnë kthime relativisht të larta dhe kanë avantazhe kundrejt pasurive të paluajtshme, sidomos në drejtim të likuiditetit.

Depozitat mund të tërhiqen në çdo moment që individi ka nevojë, ndërsa edhe instrumentet e borxhit mund të shiten tek institucionet financiare. Normat e interesit të depozitave dhe kuponët e bonove/obligacioneve janë përfitime të garantuara nga kushtet e kontratës me huamarrësin.

Pronat janë me investim më pak likuid, ndërsa ecuria e tregut të tyre është më e vështirë për t’u parashikuar, qoftë edhe në një horizont kohor afatmesëm. /Monitor